Хедж-фонды часто называют элитой инвестиционного мира. Они управляют триллионами долларов, используют экзотические стратегии и обещают доходность, недоступную обычным инвесторам.

Хедж-фонд это частный инвестиционный фонд, который объединяет капитал состоятельных инвесторов для агрессивного управления активами. В отличие от паевых фондов, хедж-фонды работают с минимальным регулированием, используют сложные стратегии и часто требуют минимальный вход от одного миллиона долларов.

Название «Хедж-фонд» происходит от стратегии хеджирования рисков, но сегодня их подходы в работе куда более разнообразны. Это может быть покупка недооценённых акций или продажа переоценённых, инновационная стратегия через анализ процентных ставок и курсы валют, использование ценовых дисбалансов через слияния и поглощения. Получение сверхприбылей образуется за счёт заёмных средств, иногда превышающих собственные в десятки раз. Например, в 1992 году фонд Джорджа Сороса Quantum заработал $1 млрд за день, сыграв на падении британского фунта.

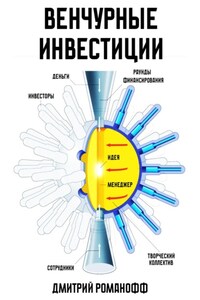

Хедж-фонды инвестируют во всё, что приносит деньги. Это могут быть акции, облигации, товары, производные финансовые инструменты, опционы и фьючерсы. Также, это может быть недвижимость, венчурные стартапы, криптовалюты и метавселенные.

Структура фонда:

1. Управляющая компания, которая принимает решения.

2. Инвесторы, которые вкладывают капитал, но не участвуют в управлении.

3. Собственные средства управляющих, чтобы разделять риски.

Отличительная черта работы Хедж-фондов это их закрытость:

1. Инвесторы не могут вывести деньги сразу. Действуют периоды удержания средств от 1 до 3-х лет через подписание контрактов;

2. Отчётность непубличная и данные раскрываются только участникам;

3. Используются офшоры для минимизации налогов.

Доходность на любом рынке:

Хедж-фонды зарабатывают даже на кризисах. Например, во время краха 2008 года фонд Bridgewater получил +14%, тогда как S&P 500 упал на 38%.

Диверсификация: Их стратегии слабо коррелируют с традиционными активами.

Эксклюзивность: Доступ к уникальным возможностям пре-IPO, закрытые рынки, венчурные инвестиции.

Обратная сторона медали работы Хедж-фондов и высокие риски: Фонд Melvin Capital потерял 53% за месяц в 2021 году из-за мема с GameStop.

Непрозрачность: Инвесторы часто не знают, куда вложены их деньги.

Конфликты интересов: Управляющие могут рисковать чужими деньгами ради бонусов.

Скрытые расходы: Комиссии за аудит, юридические услуги и пр.

Легенды индустрии:

Рэй Далио и его крупнейший фонд мира с капиталом в $150 млрд. Кен Гриффин заработал $16 млрд в 2022 году на волатильности. Renaissance Technologies используют алгоритмы на основе больших данных с доходностью 66% годовых.

Будущее хедж-фондов:

1. ИИ и квантовые вычисления: Алгоритмы заменяют людей.

2. Демократизация доступа: Появление мини-хедж-фондов для инвесторов от $100 тыс.

3. Трансформации: 70% фондов к 2025 внедрят нормы по экологии.Хедж-фонды остаются мощным инструментом для тех, кто готов к риску и обладает крупным капиталом. Они сочетают в себе финансы, математическую точность и дух авантюрзма. За высокой доходностью фондов, скрываются экстремальные риски и непрозрачные правила. Как говорил основатель первого хедж-фонда Альфред Уинслоу Джонс: «Управлять деньгами это искусство видеть то, чего не видят другие».

Как ИИ стал оружием в обходе санкций

Российский хедж-фонд Царь ИИ, базирующийся в Дубае, бросил вызов глобальной системе санкций, превратив нейросети в инструмент для поиска «серых» цепочек поставок. Его алгоритмы анализируют морские маршруты, данные с датчиков контейнеров и даже отзывы на Алибаба, чтобы находить обходные пути для товаров, запертых санкциями. Как искусственный интеллект стал новым фронтом в гибридной войне и кто побеждает в этой гонке?

Почему традиционные методы проигрывают:

До 2022 года обход санкций напоминал игру в кошки-мышки. Компании использовали подставные фирмы, фальшивые накладные и транзитные страны. С ужесточением контроля зарубежных регуляторов такие схемы стали легко обнаружимы.

Царь ИИ перевернул правила, внедрив три стратегии:

1. Анализ морских аномалий: Алгоритм отслеживает суда, которые исчезают из системы автоматической идентификации у берегов санкционных стран и появляются в нейтральных водах.

2. Детектор: Данные с датчиков контейнеров (температура, влажность, геолокация) выявляют подмену грузов. Например, замороженная рыба из Норвегии, внезапно ставшая казахстанской при пересечении границы.

3. Социальный инжиниринг: Нейросеть сканирует отзывы на Алибиба, ища фразы вроде «помогли с сертификатами» или «решаем логистические сложности» как маркеры нелегальных посредников.

В 2023 алгоритм Царь ИИ обнаружил цепочку поставок микросхем для российской оборонки через ОАЭ. Санкционные чипы из Тайваня переупаковывались в Марокко как бытовая электроника, чему способствовали поддельные отзывы на Алибаба от подставной компании.

Как ИИ взламывает санкционный кодекс:

Платформа теневых маршрутов от Царь ИИ объединяет:

Графовые нейросети: Строят карты связей между судами, портами и фирмами-однодневками.